税理士の伴@ban_tax240です

御社にもありませんか?

長いこと含み損を抱えたまま塩漬けにしている有価証券が。

実はそれ、節税への特急券なんです。

麻雀で言えば役牌、翻牌です。

今回は有価証券の損切りを利用した決算対策をご紹介します。

売却することのメリット

損失を計上して利益を減らせる

損切りとは、含み損が出ている投資商品を見切り売りして損失を確定させることを言います。

ロスカットとも言いますね。

損失が確定すると、決算書には有価証券売却損という損失が計上されます。

損失が計上できるということは、利益を減らせるということ。

利益を減らせるということは、税金を減らせるということです。

本業で出た利益を、投機の損失で減らしてしまうというのも皮肉なもんですけども(´・ω・`)

決算までに契約を済ませればいい

売却すると言っても、名義の変更や代金決済まで決算日までに済ませる必要はありません。

有価証券の売却損益は原則として売買契約の日、つまり約定日に計上することとなっているためです。

決算日までに売り注文を出してしまえば良。

急いでお金を動かす必要が無いというのは助かりますね。

決算対策はスピードが重要ですから。

キャッシュインがある

実際に売ることで、売却代金が収入として得られます。

税金を減らせる上に、お金まで入ってくるとは。

これはやるっきゃ騎士。

損失の拡大を防ぐ

見切り千両、損切り万両 (損切りは万両の価値があるという例え)

という格言があるそうですね。誰の言葉か知りませんが。

損切りには、さらなる損失の拡大を防いで資金を守るという重要な意味があります。

注意点

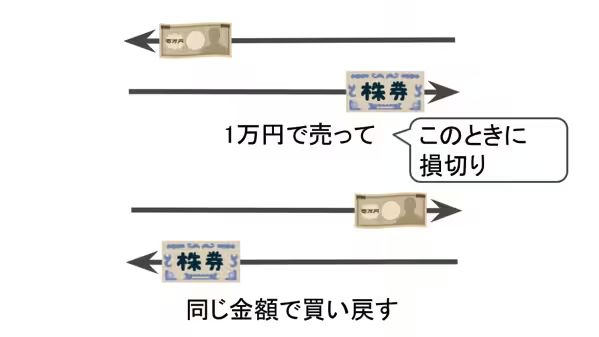

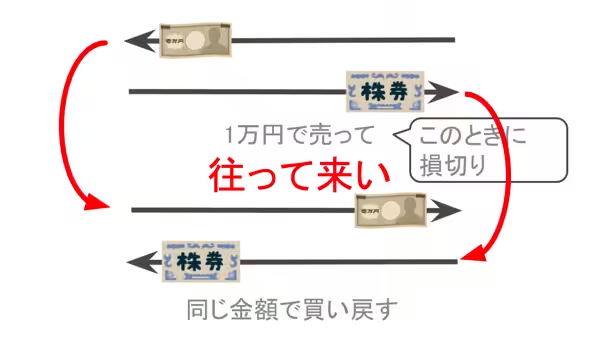

クロス取引は無かったことになります

クロス取引というのは、有価証券を売却したと同時または売却直後に、同一の株式を購入する取引です。

売却により一旦損失を確定した上で、引き続きその有価証券を保有することが出来るメリットがあります。

ただし法人税の計算上、クロス取引はそもそも売らなかったものとして取り扱われます。

お金と株券が往復しただけですからね。

いわゆる往って来い(いってこい)というやつです。

売ってないことになるわけですから、損失を計上できません。

損失を計上できないということは、節税効果がないということです。

節税目的での損切りは、売り切ることが大事なんです。

まとめ

含み損がある有価証券の損切りによる決算対策をご紹介しました。

そもそも事業会社に余剰資金があるなら、投機より優先すべきことがあると思うんです。

それは本業へ投資するということです。

安全資産である預金等として取っておくというのも、その範疇だと思います。

儲かってるなら利益確定、損してるなら損失確定は早めにやっちゃいましょう。

この記事を書いたひと

- 税理士

-

税理士・1級FP。個人事業主や中小法人の税金のお悩みを解決したり、会計処理・税務申告の代行をやったりしています。 freeeが超得意で導入支援の実績多数。一般の方向けのやさしい税務解説記事を書けるのが強みです。詳しいプロフィールはこちら。

記事執筆・監修実績はこちら。

最新記事一覧

- 2025年12月26日-税理士業のこと固定資産税に関する記事を監修しました

- 2025年12月26日-税理士業のこと金融・経済ウェブメディア『ZUU online』にインタビューが掲載されました

- 2025年12月5日-税理士業のことAirレジとIT導入補助金に関する記事を監修しました

- 2025年11月25日-税理士業のことビジネスローンに関する記事を監修しました