税理士の伴 洋太郎(ばん ようたろう)@ban_tax240です。

最強の節税法を見つけた。

と言われたら、気になりますよね。是非お話を伺ってみたいものです。

先日、ある方からそんな話を伺いました。

非課税になるものも多いですけどね。

なるほど、一理ある。でも、ホントにそれでいいんですかねぇ…?

そこで当記事では、離婚による財産分与と税金の関係についてお伝えいたします。

目次

財産分与とは

財産分与については、民法で定められています。

(財産分与)

協議上の離婚をした者の一方は、相手方に対して財産の分与を請求することができる。

夫婦が離婚した場合には、夫又は妻はもう一方に対して、財産を分け与えるよう求めることができるというのです。

財産分与の対象となる財産は、婚姻期間中に夫婦で協力して築いたものに限られます。

(夫婦間における財産の帰属)

夫婦の一方が婚姻前から有する財産及び婚姻中自己の名で得た財産は、その特有財産(夫婦の一方が単独で有する財産をいう。)とする。

2 夫婦のいずれに属するか明らかでない財産は、その共有に属するものと推定する。

婚姻前から夫婦のどちらか一方が持っていたものや、婚姻期間中に夫婦の一方が相続・贈与などで取得したもの等は、財産分与の対象となりません。

そうして分与を受けた財産には、贈与税などの税金はかかるのでしょうか?

【原則】財産分与に税金はかからない

原則的には、財産分与により財産を受け渡しても税金はかかりません。

財産分与というのは、婚姻期間中に協力して築いた財産を離婚に伴って精算するために行われるものです。

財産分与請求権に基づいて一方からもう一方へ給付するものであることから、贈与によって取得したものとは取扱いが異なります。贈与じゃないってことは、贈与税がかからないってことですね。

婚姻の取消し又は離婚による財産の分与によって取得した財産【中略】については、贈与により取得した財産とはならないのであるから留意する。

【例外】財産分与であっても、税金がかかることがある

原則的には税金の対象とならない財産分与ですが、場合によっては税金がかかってしまうこともあります。

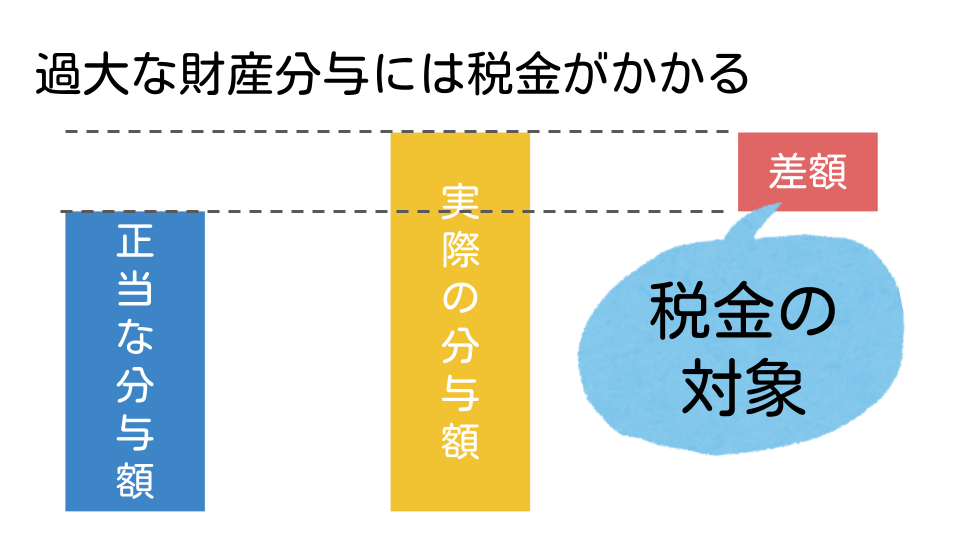

過大な財産分与には贈与税がかかる

財産分与の対象となるのは、婚姻期間中に協力して築いた財産に限られます。

ですから、その財産額を超えて財産分与を行った場合には、その超えた部分が贈与税の対象となってしまいます。

ただし、過大であるかどうかの判断は容易にはできません。極端に不合理な財産分与でなければ、過大であるとの認定はされないのではないかな?と思います。

また、この差額が贈与税の非課税限度額である110万円以下(年間合計)であれば、贈与税はかかりません。

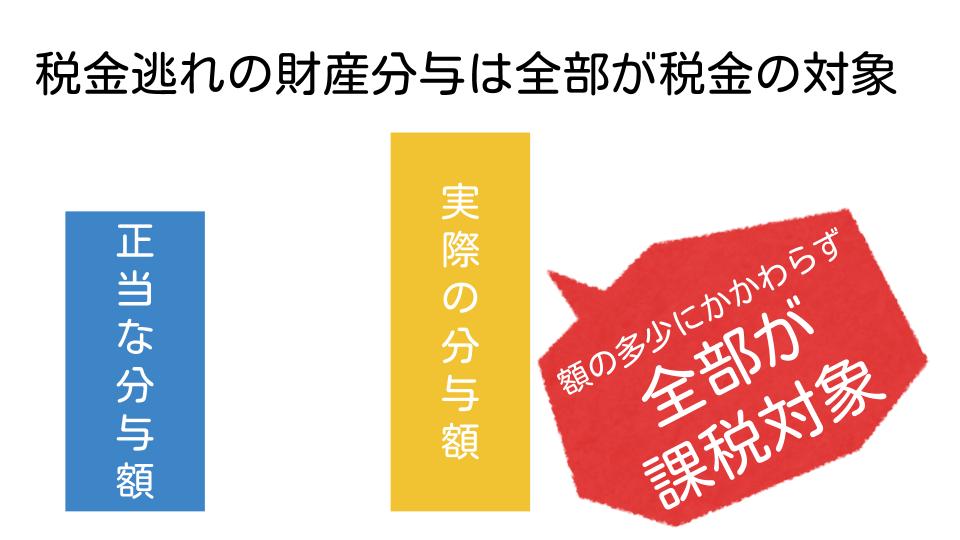

税金逃れを目的とした財産分与には贈与税がかかる

いわゆる偽装離婚の場合です。

財産分与には税金がかからない、ということを利用するために離婚の事実を作った場合には、その財産分与は贈与税の対象となってしまいます。

しかも、「過大な財産分与」とは違って、分与したすべての財産に贈与税がかかってしまいます。

また、分与額が贈与税の非課税枠以内であれば、やはり贈与税はかかりません。

冒頭「最強の節税法を見つけた」とおっしゃっていた方には、この点を進言いたしました。

不動産などの財産分与には所得税がかかる

財産分与には原則として贈与税がかかりません。贈与税は。

一方で、分与した財産が不動産の場合には、贈与税以外の税金がかかってしまうことがあります。

土地や建物を財産分与により引き渡した場合には、その分与が所得税の課税対象となってしまうのです。

してみると、本件不動産の譲渡のうち財産分与に係るものが上告人に譲渡所得を生ずるものとして課税の対象となるとした原審の判断は、その結論において正当として是認することができる。

また対象となるのは不動産のほか、株式や会員権その他、幅広いものが含まれます。

譲渡所得の対象となる資産には、土地、借地権、建物、株式等、 金地金、宝石、書画、骨とう、船舶、機械器具、漁業権、取引慣行のある借家権、ゴルフ会員権、特許権、著作権、鉱業権、土石(砂)などが含まれます。

なお、貸付金や売掛金などの金銭債権は除かれます。

タダで渡したのに譲渡、ってところが分かりにくですよねぇ。

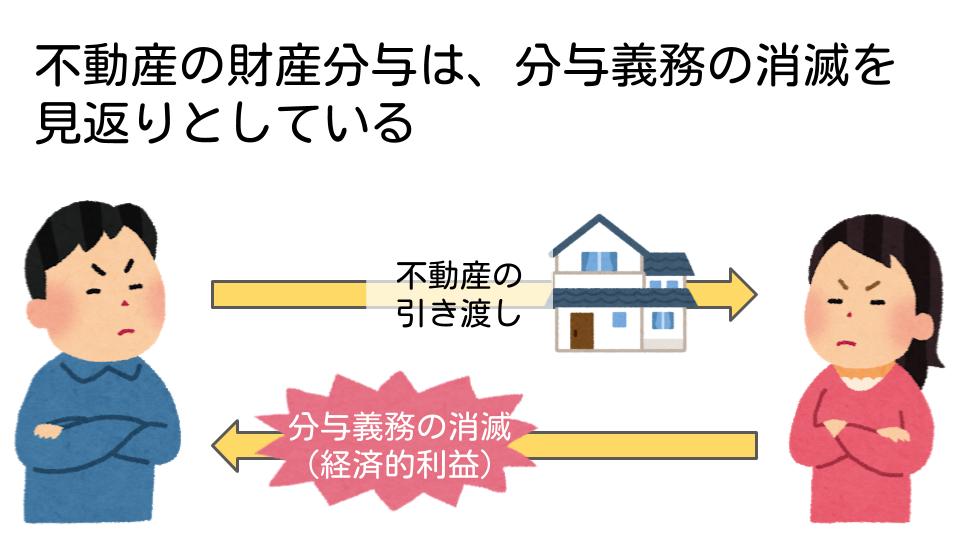

財産分与により財産を引き渡す行為は、財産分与義務の消滅という見返り(経済的利益)と引き換えに行われるものと考えられています。

理解しやすいよう誤解を恐れずにいうと、その不動産を売ってお金(経済的利益)を得るのと本質的には変わらないということです。

不動産を財産分与した場合、財産分与時の時価とその不動産の取得費がの差額(=譲渡所得)に所得税がかかってしまいます。

なお、ここで朗報です。

住んでいた土地建物を財産分与した場合には、居住用不動産の3,000万円控除などの特例を受けることができます。

この特例は、夫婦間の譲渡の場合には使えません。

ただ、離婚後であれば夫婦じゃないですもんね。

ということでもあります。

財産分与による名義変更には登録免許税がかかる

不動産を財産分与した場合には、その不動産の名義を変更する必要があります。このとき、法務局に登録免許税という税を支払わなければなりません。

その額は、名義変更する土地建物の固定資産税評価額の2%とされています。

固定資産税評価額は、実勢価格のざっくり7割程度に設定されているといわれています。中古市場の実勢価格が1,000万円の土地建物であれば、10万円以上(1,000万円×80%×2%)の負担を覚悟せねばなりません。

さらに司法書士に名義変更を依頼した場合には、その報酬も別途必要となります。

まとめ

離婚による財産分与と税金の関係についてお話しました。

原則として税金がかからないのは確かです。とはいえ、そんな理由で離婚したいですか?離婚したとして、周囲の人がそれをどう思うでしょう?

相続税を軽減するために孫を養子に入れる、という節税手法がありますが、それも同じことです。

そう思われてまで、節税のためだけに戸籍を操作したいですか?

やりたいとおっしゃられるのなら止めはしませんが、オススメはいたしません。

この記事を書いたひと

- 税理士

-

税理士・1級FP。個人事業主や中小法人の税金のお悩みを解決したり、会計処理・税務申告の代行をやったりしています。 freeeが超得意で導入支援の実績多数。一般の方向けのやさしい税務解説記事を書けるのが強みです。詳しいプロフィールはこちら。

記事執筆・監修実績はこちら。

最新記事一覧

- 2025年12月26日-税理士業のこと固定資産税に関する記事を監修しました

- 2025年12月26日-税理士業のこと金融・経済ウェブメディア『ZUU online』にインタビューが掲載されました

- 2025年12月5日-税理士業のことAirレジとIT導入補助金に関する記事を監修しました

- 2025年11月25日-税理士業のことビジネスローンに関する記事を監修しました