税理士の伴 洋太郎(ばん ようたろう)@ban_tax240です。

不動産を売却したときには、多額の収入が生じますね。そんなときには配偶者控除を受けられないことがあります。

年末調整や確定申告のときに配偶者控除が受けられないと、約5万円から約20万円ほど税の負担が増えてしまうことも。こりゃあイタい。

先日、商工会議所で確定申告書のチェックを依頼された個人事業主様も、それに該当しておられました。

昨年までと配偶者の状況が変わって無ければ、例年通り控除を受けられると思っちゃいますよね。そりゃそうです。

当記事では、ご自身のみならず、配偶者が売ったときも含めて配偶者控除が受けられなくなってしまうパターンを紹介します。

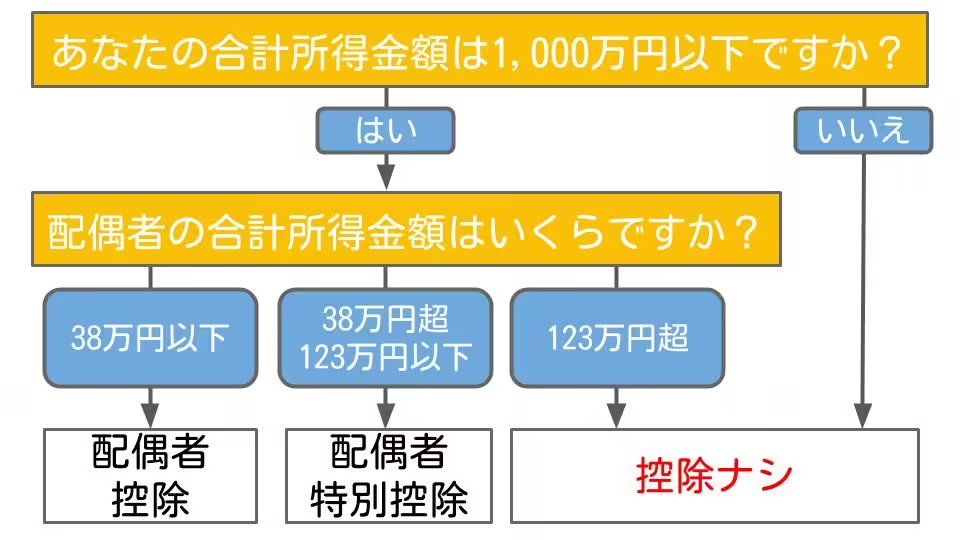

【フローチャート】配偶者控除を受けるための条件

配偶者控除には2つの所得制限がある

配偶者控除を受けるにあたっては、民法上の婚姻関係があること、生計を一にする配偶者であること、などといった条件の他に、所得金額による制限があります。

控除対象配偶者とは、その年の12月31日の現況で、次の四つの要件のすべてに当てはまる人です。

なお、平成30年分以後は、控除を受ける納税者本人の合計所得金額が1,000万円を超える場合は、配偶者控除は受けられません。

(1) 民法の規定による配偶者であること(内縁関係の人は該当しません。)。

(2) 納税者と生計を一にしていること。

(3) 年間の合計所得金額が38万円以下であること。

(給与のみの場合は給与収入が103万円以下)

(4) 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

(1) 控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること。

(2) 配偶者が、次の四つの要件すべてに当てはまること。

【中略】

ニ 年間の合計所得金額が38万円超123万円以下であること。

[getpost id=”1582″ title=”「生計を一にする」の意味は、以下の記事中で説明しています” ]

そのうち所得金額による制限について、フローチャートであらわしました。

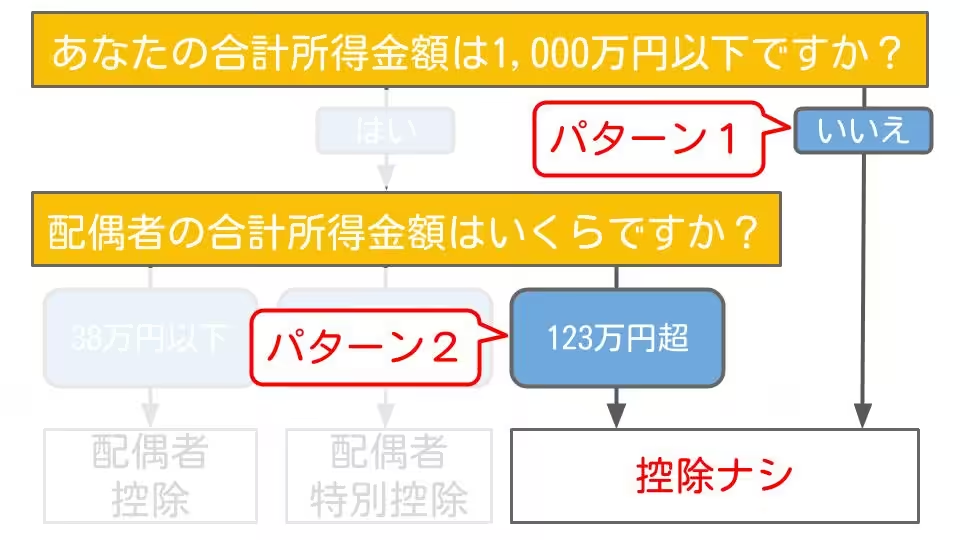

不動産を売ったことによって配偶者控除が使えないのは、次の2ヶ所で引っかかってしまうパターンです。

- 不動産の売却によって

本人の合計所得金額が1,000万円を超えた - 不動産の売却によって

配偶者の合計所得金額が123万円を超えた

ところで、合計所得金額ってなんだ?

合計所得金額とは

合計所得金額っていうのは、給与収入や年金収入、株の配当収入などなど、ある人の1年間のあらゆる収入源から導かれる所得金額の合計額を言います。

「合計所得金額」とは、純損失、雑損失、居住用財産の買換え等の場合の譲渡損失、特定居住用財産の譲渡損失、上場株式等に係る譲渡損失、特定投資株式に係る譲渡損失及び先物取引の差金等決済に係る損失の繰越控除を適用する前の総所得金額、特別控除前の分離課税の長(短)期譲渡所得の金額、株式等に係る譲渡所得等の金額、上場株式等の配当所得等(上場株式等に係る譲渡損失との損益通算後の金額)、先物取引に係る雑所得等の金額、山林所得金額、退職所得金額の合計額をいいます。

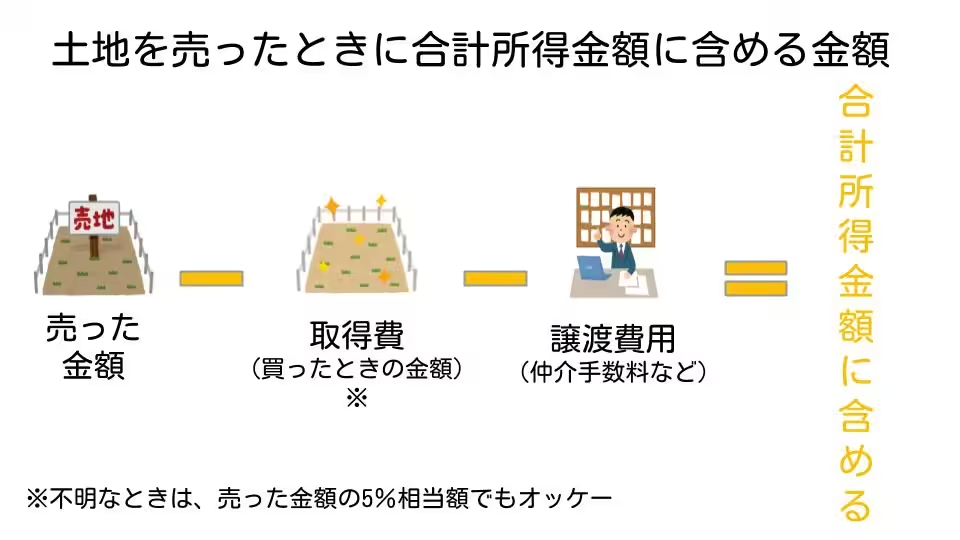

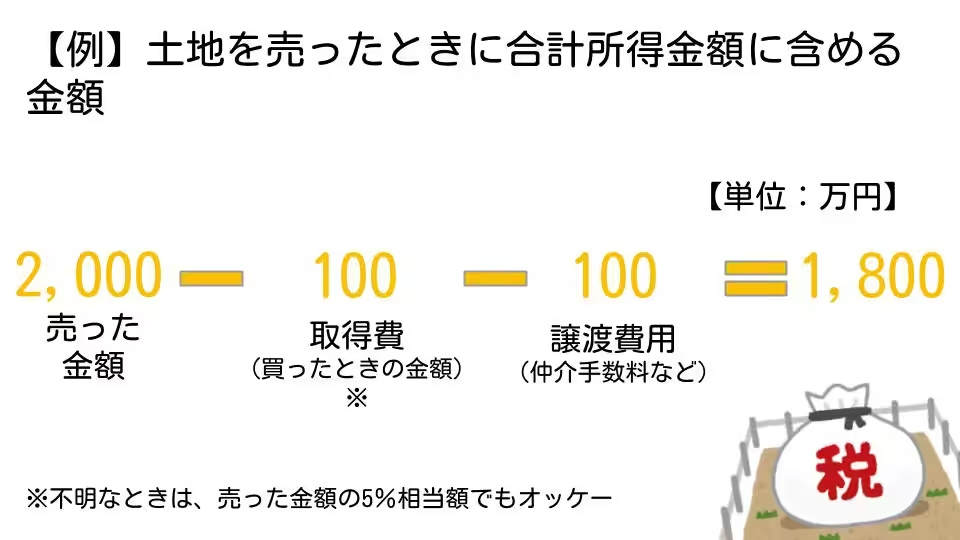

不動産の売却を行った場合には、土地や建物を売った金額から取得費、譲渡費用を差し引いて計算した金額を、合計金額に含めます。

例えば土地を2,000万円で売却したとしましょう。

2,000万円から、買ったときの金額(不明であるものとし、売った金額の5%で計算します)と譲渡費用(仲介手数料など計100万円)を差し引くと、1,800万円が残ります。

この金額を、給与所得などと合算して合計所得金額を求めます。土地を売ると、その年だけ合計所得金額が極端に増える結果になるわけです。

配偶者控除NGパターン1 自分自身が不動産を売ったとき

税制改正によって、2018年以降の年末調整や確定申告では、本人の合計所得金額が1,000万円を超えますと、配偶者控除を受けられなくなりました。

2017年までは配偶者の合計所得金額にだけ制限があったのですが、加えて本人の合計所得金額にも制限が設けられることとなったのです。

冒頭のエピソードはまさに、このパターンによる例でした。

三十三の二 控除対象配偶者 同一生計配偶者のうち、合計所得金額が千万円以下である居住者の配偶者をいう。

1,000万円というとだいぶ余裕があるようですが、平均的日本人男性の給与所得が370万円(平成32年からは380万円)であることを考慮すると※、余裕綽々といったわけにはいきません。※平成29年分民間給与実態統計調査結果より、2017年分の男性の平均給与支給額530万円を参考に計算。2020年からは給与所得控除が一律10万円減る予定。

不動産の売却でまとまった収入があると、わりと簡単に制限1,000万円を超えがちです。

配偶者控除NGパターン2 配偶者が不動産を売ったとき

配偶者控除は、自身の配偶者の合計所得金額が38万円以下のときにだけ受けられる減税措置です。

「103万円の壁」といった表現を聞かれた方も多いことでしょう。アレは「配偶者に103万円を超える給与収入があると、合計所得金額が38万円を超えるため配偶者控除を受けられなくなる。」という、配偶者控除を受けられる・受けられないの境界線を一言で表したものです。

三十三 同一生計配偶者 居住者の配偶者でその居住者と生計を一にするもの(第五十七条第一項(事業に専従する親族がある場合の必要経費の特例等)に規定する青色事業専従者に該当するもので同項に規定する給与の支払を受けるもの及び同条第三項に規定する事業専従者に該当するもの(第三十三号の四において「青色事業専従者等」という。)を除く。)のうち、合計所得金額が三十八万円以下である者をいう。

本人に課せられた合計所得金額の制限(1,000万円)に比べると、配偶者の所得制限(38万円)は金額がかなり低いですよね。不動産の売却を行うと、あっという間に制限を超えてしまいます。

ちなみに。

配偶者の合計所得金額が38万円を超えたとしても、いきなり減税効果が0になるわけではありません。別途「配偶者特別控除」という減税措置がありまして、合計所得金額が123万円以下の金額であれば、減税措置が受けられます。満額ではないですけどね。

配偶者に38万円を超える所得があるため配偶者控除の適用が受けられないときでも、配偶者の所得金額に応じて、一定の金額の所得控除が受けられる場合があります。これを配偶者特別控除といいます。

なお、配偶者特別控除は夫婦の間で互いに受けることはできません。

とはいえ不動産売却のような大きな収入が生じた際に、38万円から123万円の枠にうまい具合に収まることって、珍しいんじゃないかなと思います。

まとめ

不動産を売却したときに気をつけたい配偶者控除についてお伝えしました。

動くお金の額は多くなりがちで、税負担に与える影響も大きいのが不動産売買です。

それでいて、人生で一度や二度しかないないものですよね、不動産売買。ふつうは。だから「不意に」「予期せず」税負担が増えてしまうのが怖いところです。

不動産の譲渡を予定されている方は、ぜひぜひ税理士に相談なさって下さい。

この記事を書いたひと

- 税理士

-

税理士・1級FP。個人事業主や中小法人の税金のお悩みを解決したり、会計処理・税務申告の代行をやったりしています。 freeeが超得意で導入支援の実績多数。一般の方向けのやさしい税務解説記事を書けるのが強みです。詳しいプロフィールはこちら。

記事執筆・監修実績はこちら。

最新記事一覧

- 2025年12月26日-税理士業のこと固定資産税に関する記事を監修しました

- 2025年12月26日-税理士業のこと金融・経済ウェブメディア『ZUU online』にインタビューが掲載されました

- 2025年12月5日-税理士業のことAirレジとIT導入補助金に関する記事を監修しました

- 2025年11月25日-税理士業のことビジネスローンに関する記事を監修しました