税理士の伴@ban_tax240です。

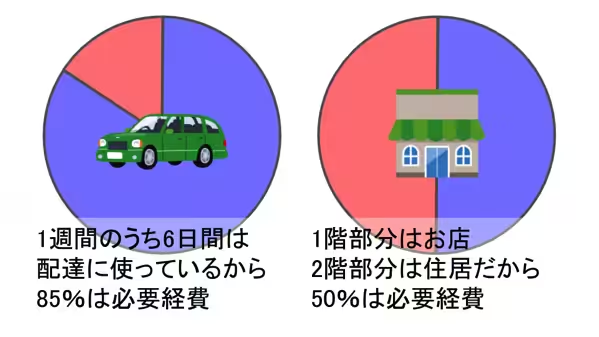

フリーランスや個人事業主の方で、自己所有の車や家屋を業務で利用している方は多いハズ。

かかった費用(ガソリン代とか水道光熱費とか)を必要経費として申告できることは、ご存知でしょうか。

家事按分という方法で、必要経費に入れる部分と入れない部分とを計算します。

今回はその中でも、必要経費じゃないほうについてお話します。

確定申告のときにひと工夫すると、良いことあるかもしれませんYo!

必要経費じゃないものをどうやって申告するのだ

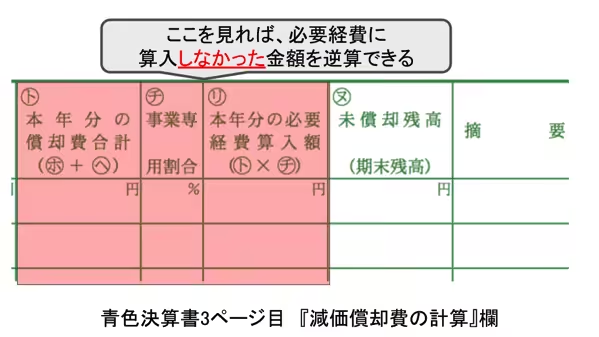

青色決算書には、必要経費がいくらあったかを記載する欄はあります。

一方で必要経費にしなかったものを記載する欄は、ほぼありません。

減価償却費を計算する欄は例外です。

だから、ほぼ。

収入から経費を引いて利益(所得)を算出するのが青色申告書の役割です。

なので、経費じゃないものをわざわざ載せる必要がないのは当然。

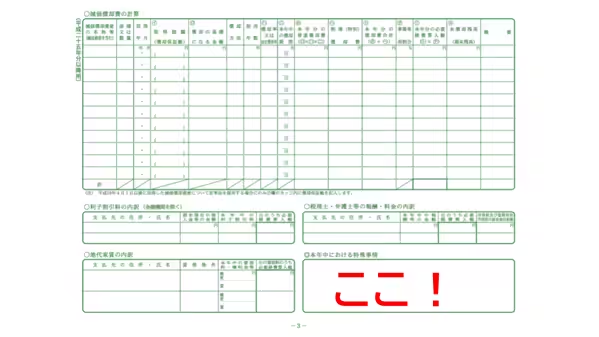

そこで活用すべきは、青色決算書3ページ目右下にある『本年中における特殊事情』欄です。

この欄に

- 水道光熱費のうち50%は家事使用分として必要経費に算入していません。

といったように記載します。

必要経費じゃないものをわざわざ申告するのはなぜだ

要するに、税務調査に来てほしくないからです。

具体例で説明します。

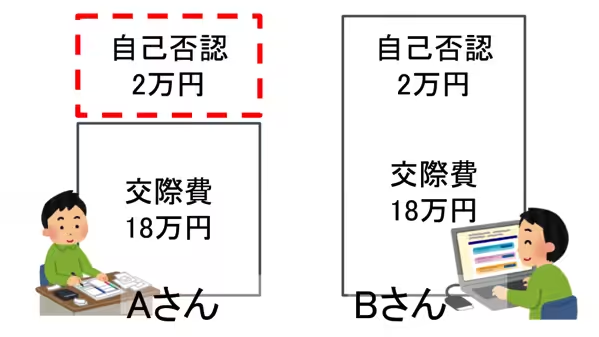

個人事業主のAさんとBさんは、どちらも年間に20万円の交際費を使いました。

そのうち概算で10%は、友達や彼女との飲み食いで使ったプライベートな支出です。

なので、必要経費にしないこととしました。

このように、自ら必要経費じゃないものを除外して申告することを「自己否認」といいます。

ここまではAさんもBさんも同じ。

ちがうのはココからです。

Aさんは、「必要経費に該当する交際費は18万円でした。」と申告しました。

必要経費に該当する部分だけです。普通ですね。

かたやBさん。

「交際費は20万円でしたが、そのうち10%はプライベート分なので必要経費に含めませんでした。」と申告しました。

特殊事情欄にそんな感じで記載したわけです。

さて、ここからはあくまで申告書から受ける印象の話。

生活費と必要経費の分別が出来ていそうなのはどちらでしょう?

僕はBさんのほうだと思うんです。

税務署の立場で考えてみましょう。

どちらのほうが「たたけばほこりが出る」感じがしますか?

その他の条件が同じだと仮定すると、僕ならAさんの方を調査しますね。

あくまでも印象レベルの話です。

こうすれば税務調査がされにくくなる、という実証結果があるわけでもありません。

(とある税務署OBの方が実際に言ってたことではあるんですけどね。)

それでも、この程度のことで調査する意欲を減退出来るのならば、やる価値はあるのかなと。

まとめ

家事按分で必要経費にしなかったものをあえて申告する意図をお話しました。

おまじない程度のことではありますけどね。

絶対に税務調査は嫌だ。

そのために万全を期したい。

という方は、次回の申告から実践してみましょう。

この記事を書いたひと

- 税理士

-

税理士・1級FP。個人事業主や中小法人の税金のお悩みを解決したり、会計処理・税務申告の代行をやったりしています。 freeeが超得意で導入支援の実績多数。一般の方向けのやさしい税務解説記事を書けるのが強みです。詳しいプロフィールはこちら。

記事執筆・監修実績はこちら。

最新記事一覧

- 2025年12月26日-税理士業のこと固定資産税に関する記事を監修しました

- 2025年12月26日-税理士業のこと金融・経済ウェブメディア『ZUU online』にインタビューが掲載されました

- 2025年12月5日-税理士業のことAirレジとIT導入補助金に関する記事を監修しました

- 2025年11月25日-税理士業のことビジネスローンに関する記事を監修しました